من أجل تحديد البديل الأنسب للتمويل، يتعين على صاحب أو أصحاب الشركة تقييم الجوانب المتعددة لبيئة العمل ، وذلك بهدف تحديد نوع التمويل الذي يناسب الشركة وإحتياجاتها، حتى تتمكن من إتخاذ قراراً أصوب وأشمل بشأن مؤسسة التمويل التي يجب أن تتوجه إليها للحصول على تمويل، وهناك العديد من العناصر التي يجب دراستها لمعرفة ذلك :

نوع النشاط والقطاع الذي تعمل به الشركة :

تعتبر الصناعة والقطاع الذي تعمل به شركتك عاملاً هاماً بالنسبة لمؤسة التمويل عند دراسة الطلب الذي تقدمت به شركتك بغرض الحصول على تمويل ؛ وذلك لأن مؤسسات التمويل تقوم عادة بتحليل القطاع الذي تعمل به الشركة أو الصناعة التي تنتمي إليها بهدف دراسة القطاعات المختلفة وتحليل أدائها خلال السنوات السابقة وكذلك إعداد دراسات قطاعية عن توجهات القطاع في المستقبل . فإذا كانت الشركة تنتمي إلى صناعة ما إتسمت بالأداء السيئ في السنوات الماضية ، أو النمو الضعيف أو المعدوم ، قد لا تفضل بعض مؤسسات التمويل منح تمويلاً للشركات العاملة بالقطاع ، حتى تتغير هذه الظروف .

يمكن النظر لأداء صناعة ما من أوجه مختلفة ، أهمها هو ما حققته من نمو عبر السنوات الماضية، بالإضافة إلى النمو المستقبلي ، وعادة ما يُستخدم مصطلح " الصناعة المزدهرة " للإشارة إلى صناعة ظلت تتمتع بنمو عبر عدة سنوات . كما تعتبر الصناعات المزدهرة جاذبة لأنواع عديدة من مؤسسات التمويل . ومن ناحية أخرى ، هناك صناعات تُعتبر مستقرة ، أو تمر بمرحلة نضج مع وجود إحتمال ضئيل للنمو ، وتلك الصناعات تجذب مؤسسات الإقراض ( مثل البنوك ) بسبب إستقرارها . بينما تجذب الصناعات التي تتمتع بإحتمالات نمو مرتفع في المستقبل صناديق رأس المال المخاطر والإستثمار المباشر في رأس المال ، الذين يسعون لتنمية إستثماراتهم نمواً سريعاً وكبيراً .

وبشكل أكثر تحديداً هناك بعض المؤشرات الأساسية ، التي يمكن تطبيقها على كل الصناعات ، حتى يمكن تحديد مدى جاذبيتها بالنسبة لمؤسسات التمويل . لذا قمنا بإختيار المؤشرين الأكثر إستخداماً وهما :

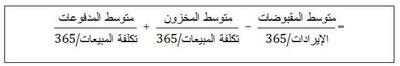

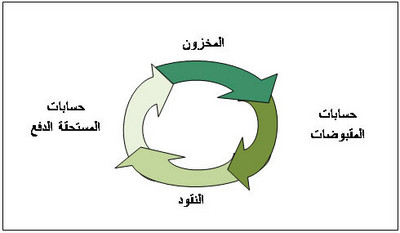

دورة التحول النقدي / دورة تحول الأصول (CCC) : حيث تعد هذه الدورة مقياساً يبين الفترة الزمنية ( بالأيام ) التي تستغرقها ( أو الأيام التي تحتاجها ) شركة ما لتحويل مواردها المستخدمة من مدخلات الإنتاج إلى تدفقات نقدية . تهدف " دورة التحول النقدي " إلى قياس الفترة الزمنية التي يتم فيها تجميد كل جنيه صافي مستخدم في الإنتاج وعملية المبيعات ، قبل تحويله إلى إيرادات نقدية ، من خلال المنتجات التي يتم بيعها إلى المستهلكين ، وتحصيل قيمة المبيعات والأموال الناتجة عن المقبوضات . يتناول هذا المقياس الفترة الزمنية اللازمة لبيع المخزون من السلع والفترة الزمنية اللازمة لتحصيل قيمة المبيعات ، والأموال الناتجة عن المقبوضات ، بالإضافة إلى الفترة الزمنية التي تحتاجها الشركة لدفع فواتيرها ، دون أن تُفرض عليها أي غرامات ، أو عقوبات ، ويتم حسابها كالآتي :

الأصول المادية: هي الأصول التي يكون لها جوهراً مادياً ملموساً، مثال الآلات والمباني والأراضي وهي تمنح حائزيها مجموعة محددة واضحة من الحقوق المالية.

لكلا المنظورين السابقين مؤيدون ومعارضون كثيرون. على سبيل المثال، إذا كان لدى الشركة أصولاً مادية كثيرة وقوية تعتمد عليها، إذاً ستجد أن مؤسسات تمويل مثل البنوك، ستكون أكثر إستعداداً للتعامل معك وتمويلك. يرجع السبب في ذلك إلى أن تلك المؤسسات عادةً ما تَستخدم الأصول المادية كضمانات، لتقليل المخاطر المرتبطة بمجال الصناعة التي تعمل به. علاوة على ذلك قد تقوم البنوك بفحص دورة التحول النقدي الخاصة بالشركة، لمعرفة ما إذا كانت الشركة قادرة على دفع الأقساط والفوائد في مواعيدها المستحقة.

بالإضافة إلى ذلك ، ستقوم مؤسسات التمويل مثل شركات التأجير التمويلي بفحص دورة التحول النقدي بشكل أساسي، نظراً لأنها عادة ما تقوم بتأجير الأصول لعملائها. لذا فهي تقوم بفحص دورة التحول النقدي الخاصة بالمؤسسة لتحديد القدرة على دفع الأقساط أو الدفعات المطلوبة لتمويل تأجير الأصول. وعادة فإن شركات التأجير التمويلي لا تطلب ضماناً من الشركات، لأنها تحتفظ بملكية الأصول التي تقوم بتأجيرها إلأى الشركة المؤجرة، حتى نهاية مدة الإيجار.

لذلك فإن معظم مؤسسات التمويل تقوم بتحليل وفحص دورة التحول النقدي بالشركة طالبة التمويل، كإجراء دال أو إرشادى، لمعرفة كيف يمكن للشركة تحويل منتجاتها أو خدماتها بسرعة إلى سيولة نقدية من خلال المبيعات. فكلما كانت الدورة قصيرة، قلت الفترة التي يتم تجميد رأس المال فيها في العمليات التجارية، مما يدل على إمكانية تحقيق الشركة لنتائج وأرباح أفضل.

أما صناديق الإستثمار المباشر ورأس المال المخاطر فإنها تقوم بفحص مؤشرات أخرى إضافية أعمق من دورة التحول النقدي. فمؤسسات التمويل تركز إهتمامها على خلق قيمة داخل الشركة الممولة. وينشأ " خلق القيمة " من قدرة الشركة على النمو وتحقيق إيرادات وأرباح أكثر في المستقبل. يرجع السبب في ذلك إلى أن تلك الصناديق والشركات الإستثمارية تسعى للتخارج من تلك الشركات خلال عدة سنوات بعد أن تكون قد حققت أرباحاً أكبر لإستثماراتها وإستثماراتك عندما تتضاعف قيمة الشركة.