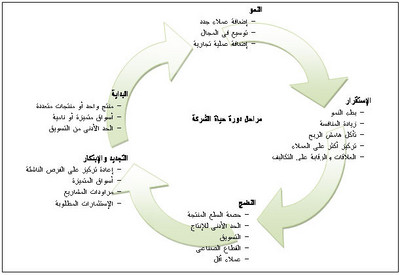

إن كل الشركات سواء صغيرة، متوسطة أو كبرى أو حتى الشركات العالمية متعددة الجنسيات ، تمر بنفس مراحل التطور ويُشار إليها عادة بتعبير " دورة الحياة ". ولكل مرحلة من مراحل دورة الحياة ( كما هو مشار إليها في الشكل التالي ) خصائص مختلفة، لذا، يمكن للشركة أن تجد في كل مرحلة من تلك المراحل التمويل الذي تحتاجه من مؤسسات تمويل معينة بطريقة أسهل منها في مؤسسات أخرى.

هناك خمس مراحل في " دورة الحياة " ، لذا ، يجب أن تكون الشركة على دراية بتطورها وكيف تقوم بوضع الخطط المستقبلية التي تؤهلها للإنتقال إلى المرحلة التالية، فلكل مرحلة متطلبات مختلفة للنجاح تخلف عن متطلبات المرحلة السابقة. يمكن أن تكون تلك المتطلبات مالية أو تتعلق بالإستراتيجيات الموضوعة أو الإدارة أو السلطات الرقابية.

المراحل الخمس لدورة حياة الشركة

تسمى مرحلة التأسيس أو الإنشاء ، وتبدأ هذه المرحلة عندما يقرر " صاحب المشروع " تأسيس شركة لها صـفة قانونية للإسـتفادة من فرصة ما لبداية نشاطه . فقد يقرر صاحب المشروع تأسيس شركته بمفرده أو بالتعاون مع آخرين من الأصدقاء أو زملاء العمل أو حتى بعض أفراد أسرته . وتعتمد هذه المرحلة على ما يلي لتحقيق النجاح : 1 ) الحصول على رأس المال اللازم لبدء النشاط بشكل رسمى ؛ 2 ) العمل الشاق مع المرونة في الإدارة من خلال جهد صاحب المشروع والمؤسسين من أجل إنجاح فكرة المشروع، غالباً ما تستمر هذه المرحلة لمدة عام أو إثنين أو كثر من ذلك. في هذه المرحلة، يأتي معظم التمويل اللازم من مؤسس أو مؤسسي المشروع في شكل رأسمال حيث من الممكن بعدها الحكم على نجاح أو فشل المشروع عن طريق النتائج المحققة. أما التمويل الخارجى فسيكون الحصول عليه أسهل عن طريق هيئة عامة أو صندوق حكومي مخصص لدعم أصحاب المشروعات مثل الصندوق الإجتماعي للتنمية. كما قد تتوفر كذلك مبادرات مماثلة من قبل مؤسسات إنمائية أو جهات مانحة أخرى. أيضاً يعد رأس المال المخاطر أحد بدائل التمويل المطروحة في هذه المرحلة، وقد يكون في صورة صندوق أو شركة أو فرد مهتم بالإستثمار في الشركات الناشئة ، مع مراعاة أن رأس المال المخاطر سيولى الإهتمام لصاحب المشروع فقط إذا كانت فكرة المشروع تبشر بنتائج وربحية عالية عند تحقيقها. ومن متطلبات المستثمر في هذه المرحلة إعداد خطة عمل تفصيلية بها توقعات واضحة للمبيعات والتدفقات النقدية المستقبلية للشركة. وعلمياً تكون من أكثر الصعوبات في هذه المرحلة الحصول على قرض مصرفي حيث تتفادى معظم البنوك تمويل مشروعات جديدة ليس لها سابقة أعمال وتفتقد إلى قاعدة من الأصول الممكن إستخدمها كضمانات. وتعد الشركة في هذه المرحلة محفوظة بالمخاطر وجاذبة فقط للمستثمرين الساعين للإستثمار في أنشطة عالية المخاطر والعائد.

2- المرحلة الثانية:

هي مرحلة النمو أو إثبات صلاحية الأفكار والرؤى التي تقوم عليها الشركة في مرحلة التأسيس. يجب أن تبدأ الشركة في العمل على تحقيق إيرادات وأرباح أكبر من خلال توسيع قاعدة عملاءها ومجموعة الخدمات / المنتجات التي تقدمها. وعادة ما يتم قياس هذا النمو وفقاً لعدد من المعايير مثل عدد العاملين بالشركة والإدارات القائمة بالشركة والتغيرات التي تطرأ على الثقافة المؤسسية للشركة، ومدى تطبيق أسس الإدارة والتشغيل. ومن عناصر النجاح في هذه المرحلة الحصول على تمويل لتحقيق نمو أكبر في نشاط الشركة، ومدى تطور عناصر الإدارة وصنع القرار في الشركة. ومن سمات هذه المرحلة أن أصحاب المشروع ومؤسسيه يقومون بتوظيف مديرين متخصصين في النواحي الإدارية المختلفة كالتسويق والمبيعات والإنتاج، بينما يهتم أصحاب المشروع بالإدارة الإستراتيجية للشركة وتوجهات النمو أكثر من التدخل في إدارة العمل وتفاصيله اليومية كما هو الحال عادة في مرحلة التأسيس. وتكون الشركة في هذه المرحلة أكثر جذباً لصناديق الإستثمار المباشر بنوعيها أو المستثمرين الأفراد نظراً لكون الشركة على منحنى نمو تصاعدي في هذه المرحلة. ومن المتوقع تحقيق نتائج أعمال وربحية عالية شريطة أن تكون الصناعة التي تعمل بها في مرحلة النمو أيضاً، ويكون أداء الشركة في هذه المرحلة أيضاً أفضل من أداء منافسيها، ومن المتوقع أن تستمر الشركة في زيادة حصتها في السوق وتكون جميع هذه العناصر جاذبة للمستثمر في رأس المال.

أما مؤسسات الإقتراض أو البنوك فستكون إنتقائية في تمويل الشركات التي تمر بهذه المرحلة، إذ ستعتمد في ذلك على تقييم المخاطر التي تنطوي عليها مؤسستك والمخاطر التي تنطوي عليها الصناعة التي تعمل بها. وأيضاً ستراعي تلك المؤسسات عنصراً هاماً ألا وهو القطاع الذي تعمل به ككل، وما إذا كانت معنية ومهتمة بالإستثمار فيه. تقوم البنوك كذلك بتقييم نوع التسهيلات التي تطلبها الشركة. ومن مزايا هذه المرحلة، وجود سجل من النجاح للشركة بالإضافة إلى عدد من الأصول الثابتة التي يمكن تقديمها كضمان إضافي لمؤسسات الإقراض مما يمكن أن يساهم في الحصول على تمويل بالإقراض بشكل أسهل من مرحلة التأسيس. كما يوجد بديل آخر للتمويل في هذه المرحلة وهى زيادة حصة رأس المال من الملاك الحاليين أو زيادة رأس المال عن طريق مؤسسات تمويل خارجية تعمل بالإستثمار في رأس المال أو مستثمرين إستراتيجيين. وفي كل الحالات ستكون مؤسسات التمويل حريصة على تقييم إمكانيات النمو للشركة والقيمة المستقبلية لها قبل القيام بعقد الإتفاق مع الشركاء الحاليين.

3- المرحلة الثالثة:

تتمثل هذه المرحلة في الإستقرار حيث ستكون الشركة قد إنتهت من مرحلة النمو بالوصول إلى العديد من الدروس المستفادة والوصول إلى طرق منظمة في أداء أعمالها ، تتميز هذه المرحلة بأن مخاوف الفشل والإنهيار تصبح شيئاً من الماضي. كما تركز الشركة إهتمامها على تثبيت وضعها في السوق عن طريق متابعة تطور السوق وتحركات المنافسين ومراقبة فرص النمو والتعامل مع التهديدات الماثلة في أوضاع السوق. فمن أهم عوامل النجاح في هذه المرحلة تطوير الهيكل الداخلي للشركة وأساليب إدارتها لتمكينها من التعامل الأمثل مع الفرص الواعدة في السوق لتحقيق نتائج أفضل للأعمال والتغلب على تهديدات المرحلة لضمان إستمرار النجاح على المدى الطويل. وتتميز هذه المرحلة كذلك بإمكانية الحصول على قروض مصرفية بسهولة مقارنة بالمراحل السابقة نظراً لتوافر تاريخ طويل من الإنجازات للشركة. وعادة تكون إحتياجات التمويل في هذه المرحلة مرتبطة بالتوسع في نشاط الشركة بمشروعات إستثمارية أو زيادة في رأس المال العامل ، وذلك مع مراعاة أن البنك سيقوم بتقييم مخاطر الشركة والمشروع في كل الأحوال. كما يمكن للشركة في هذه المرحلة تحقيق أكبر إستفادة من القيد في البورصة، نظراً لإمكانية طرح أسهم جديدة للشركة لزيادة رأس المال أو طرح سندات. كما أن من المتوقع أن تكون الشركة في هذه المرحلة في أفضل حالاتها من حيث التنظيم، ووجود هيكل تنظيمي وإداري واضح وعمليات داخلية منظمة وإلتزام بالقواعد التنظيمية وقواعد الحكومة مما يؤهلها للوفاء بمتطلبات القيد بالبورصة بصفة منتظمة.

4- المرحلة الرابعة :

هى مرحلة النضج حيث تكون الشركة قد حققت قدراً كافياً من الإستقرار يمكنها من التغلب على معظم الظروف غير المتوقعة أو الصعاب المالية التي قد تواجهها. تكون الشركة في هذه المرحلة ذات خبرة ولديها من الأرباح ما قد يمكنها من الإستمرارية في مواجهة تحديات خارجية مثل الإنكماش أو التباطؤ الإقتصادي. وتصل إلى هذه المرحلة فقط الشركات التي إستطاعت تنظيم أعمالها ونشاطها داخلياً بطريقة علمية مما يؤهلها لتحقيق الإستقرار. أما الشركات الي فشلت في التطور داخلياً فتكون غالباً قد عانت من الإضمحلال والإنهيار وخرجت من السوق بصفة نهائية. فمن المتوقع في هذه المرحلة أن تكون الشركة وصلت إلى هيكل تمويلي مناسب يوازن بين حقوق المساهمين وحقوق الدائنين. كما أنه من المتوقع أن تكون نشاطات الشركة على درجة من الكفاءة والتنظيم مما يمكنها من التغلب على الظروف الصعبة إذا واجهتها. وبحلول هذه المرحلة من الممكن للشركة القيام بمراجعة إستراتيجياتها الشاملة وإعادة ترتيب أولوياتها الإستثمارية كإتخاذ قرارات بخصوص منتجات معينة أو أسواق بعينها من حيث الإستمرار في خدمتها أو الخروج منها. فمن الأرجح أن تصنف معظم الشركات في هذه المرحلة على أنها شركات كبرى. ومن الوارد في هذه المرحلة أن يتخارج المؤسسون الأصليون للشركة عن طريق بيع حصصهم لمستثمرين جُدد أو صناديق إستثمار مع تحقيق عائد عالي على إستثماراتهم الأصلية . فقد يكون من السهل للشركة في هذه المرحلة الحصول على قروض مصرفية إذا كانت غير مقيدة. أما الشركات المقيدة بالبورصة فيمكنها الحصول على مزيج من التمويل بالإقتراض والتمويل عن طريق زيادة رأس المال من خلال البورصة، بالإضافة إلى ذلك تكون الشركة في هذه المرحلة هدفاً للدمج والإستحواذ عن طريق الشركات الكبرى العاملة في المجال أو في قطاع مختلف. وقد تكون شركات محلية أو أجنبية. كما يعد الدمج والإستحواذ شكلاً للتمويل في رأس المال حيث تحل الشركة المستحوذة محل المساهمين الحاليين من خلال مناقصة إستحواذ متفق عليه أو إستحواذ جبري. ومن ناحية أخرى قد تكون الشركة محل إهتمام صناديق الإستثمار المباشر إذا ترائى لهم وجود إمكانيات غير مستغلة في الشركة يمكن إستخدامها لزيادة قيمة الشركة. وقد تقوم هذه الصناديق بتغيير الإدارة القائمة على الشركة لإحداث تحول جذري بها.

5- المرحلة الخامسة:

وهى المرحلة الأخيرة في الشكل السابق. يمكن أن تُعرف هذه المرحلة بطريقتين . إذا تمكنت الشركة من تجديد نفسها وإبتكار منتجات أو خدمات جديدة ، أو دخول أسواق جديدة تلبي إحتياجات أسواق أو خدمات جديدة مما يمكنها من العودة مرة أخرى إلى بداية دورة جديدة من التطور والنمو أى العودة إلى مرحلة النمو من جديد ، لذا يُطلق على هذه المرحلة " مرحلة التجديد والإبتكار "، ومع ذلك بينما إذا حافظت الشركة على نشاطها التجاري وأعمالها كالمعتاد، وظلت تعمل في نفس الأسواق، وبنفس تشكيلة المنتجات، من المحتمل أن تواجه هبوطاً في أعمالها بسبب الهبوط في الصناعة ككل، أو نظراً لتغلب الشركات الأكثر إبتكاراً عليها. يوجد مثال كلاسيكي، عادةً ما يُضرب في هذه الحالة ؛ ألا وهو مُنتج الآلة الكاتبة حيث تم إستبدال مُنتجه الرئيسي بظهور الحاسب الآلى الشخصي، فأي شركة تعمل في هذا المجال، ولم تتمكن من التحول إلى إنتاج مُنتج مختلف في الوقت المناسب، كانت ستواجه إنهياراً شديداً وتوقفاً عن العمل، بالإضافة إلى ذلك يمكن أن ننظر للإنهيار من حيث سرعة النمو، وهو ما يعني أن الشركة لن تكون مستقرة، أو لن تتمكن من النمو بمعدل ثابت مثلما كانت عليه في المراحل السابقة، ولكنها قد تحقق إيرادات منخفضة متناقصة يمكن أن تؤدي هذه المرحلة إلى توقف العديد من الشركات الصغيرة عن العمل، إذا لم تتمكن من توفيق أوضاعها والتأقلم خلال مرحلتى النمو والإستقرار في هذه المرحلة في حالة سير الأمور على ما يرام، وإذا تمكنت الشركة من التغلب على كل الصعوبات غير المتوقعة، وتطورت ونمت لتصبح شركة أكبر حجماً، يمكن للشركة في هذه الحالة إعادة تطوير ذلتها، والعثور على فرص أعمال وأسواق جديدة. كما يمكنها أيضاً إعادة دورة الحياة كاملة مرة ثانية أخرى، ولكن بطريقة أكثر ذكاءً ونضجاً علاوة على ذلك قد يكون الحصول على تمويل خارجي في هذه المرحلة أصعب من باقي المراحل، إلا إذا كانت مؤسسة التمويل ترى فيها إمكانات للإبتكار والتجديد. قد يختار معظم المؤسسين والملاك، في هذه المرحلة الإنفصال والخروج من الشركة. وفي الشركات التي يمتلكها أفراد أسرة واحدة، عادة ما يقوم أفراد الجيل الثاني أو الثالث بإدارة الشركة في هذه المرحلة ، وقد يصبحوا غير مهتمين بالإستمرار في نفس النشاط التجاري، أو ربما تنقصهم الخبرة المطوبة، أو الرغبة في تجديد نفس النشاط، هنا يمكن الحصول على تمويل بالإقتراض، بمعدلات فائدة مرتفعة للتعويض عن المخاطر الكبيرة التي تواكب الإنهيار أو الهبوط الذي حدث . بالإضافة إلى ذلك سيكون المستثمرون في رأس المال مستعدين لتقديم التمويل، فقط للشركات التي يرون فيها إمكانات غير مستغلة، كما كان الحال في مرحلة النضج، إذا كانت الشركة تمتلك أصولاً مادية أو غير مادية كبيرة، يمكن أن تستغل في أعمال أخرى، مما يمكنها من أن تكون مؤثرة في شركة أخرى، هنا يمكن أن تكون الشركة هدفاً مناسباً للإستحواذ.

وبناءً عليه، نلخص إلى أنه قبل التقدم إلى مؤسسة تمويل من أي نوع، يتعين على أى شركة أن تعلم بكل وضوح المرحلة التي تمر بها، وبالتالي يمكنك إختيار نوع المؤسسة التي ستكون مستعدة لدعمك.