مر القطاع المصرفي في مصر بعدة مراحل من الإصلاح والتطوير، ويوجد حالياً في عام 2010 تسعة وثلاثون بنكاً عاملاً في جمهورية مصر العربية. تختلف هذه البنوك في الحجم والمنتجات المصرفية التي تقدمها لعملائها. وتعمل تلك البنوك من خلال 3107 فرعاً في كافة أنحاء جمهورية مصر العربية.

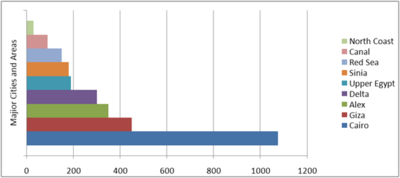

عدد فروع البنوك الموجودة في كافة أنحاء جمهورية مصر العربية

البنوك هى مؤسسات مصرفية منظمة تقوم بدور الوسيط بين طرف أول يتمثل في الأفراد والمؤسسات التى تقوم بالإدخار الذي يتمثل في الأنواع المختلفة من الودائع، وطرف ثاني يتمثل في الأفراد والمؤسسات التي تقوم بإقتراض هذه المدخرات في أشكال مختلفة من القروض. لذا تعتبر البنوك ركناً مهما وأساسياً في الدورة الإقتصادية لأي دولة.

يشهد القطاع المصرفي المصري حالياً تغيراً كبيراً في التوجهات الإستراتيجية للقطاع ، وكذلك أنواع المنتجات المصرفية المطروحة التي تهـدف إلى جذب قطاعات مختلفة من العملاء. خلال الفترة السابقة. ركزت البنوك تعاملاتها على الشركات والمؤسسات الكبرى التي تتميز بالخبرة وسابقة أعمال في مجال عملها، وكذلك القدرة على توفير الضمانات المصرفية مما يجعل تلك الشركات عملاء جيدين للبنوك أو شركات " جاذبة للبنوك " “ bankable “ كما يشير إليها المصرفيون عادة. وفى ضوء التغيير الذي يشهده القطاع المصرفي فإن البنوك قد بدأت في التوسع في نشاطها وذلك بتقديم خدمات التجزئة المصرفية خاصة للأفراد، وتقديم الخدمات المصرفية للشركات الصغيرة والمتوسطة.

توفر البنوك لعملائها أنواعاً من التمويل سواء طويل الأجل أو قصير الأجل من خلال العديد من المنتجات المصرفية وأنواع التسهيلات الإنتمائية التي توفرها لعملائها، على سبيل المثال وليس الحصر، السحب على المكشوف وإصدار خطابات الضمان والإعتمادات المستندية التي توفر تمويلاً قصير الأجل يمكن الحصول عليها من نفس البنك الذي تتعامل معه مؤسستك بصفة منتظمة حي تحتفظ الشركة بحساباتها وتعاملاتها المصرفية.

أما التمويل طويل الأجل، فيكون عادة في شكل قروض مصرفية لمدد تزيد على العام قد تمتد إلى خمسة أعوام ( قد تمتد لفترات أطول حسب نوع وإحتياجات المشروع ). وتحتاج الموافقة على منح القرض إلى توافر القوائم المالية والمستندات الخاصة بالمشروع ، بالإضافة إلى العديد من المناقشات والمفاوضات مع البنك للإتفاق على شروط القرض وأساليب السداد والفائدة المتفق عليها، وكذلك إلى توافر بعض الضمـانات في شكل أصول أو خطابات ضمان يحق للبنك تسييلها في حالة التعثر. وعادة يتم رهن هذا الضمان لصالح البنك حتى يتوفر للبنك أصول ذات قيمة مقابل مبلغ القرض الممنوح للعميل. ويُعد العميل متعثراً في حالة التأخر عن السداد وعدم القدرة على إعادة جدولة ديونه مع البنك. لذا يسعى البنك عادة للحصول على ضمانات إضافية كأسلوب لإدارة المخاطر الخاصة به وتقليل الخسارة إلى الحد الأدنى في حالة التعثر.

يقوم البنك المركزي المصري بتنظيم القطاع المصرفي المصري والرقابة عليه ؛ حيث يضع قواعد تشغيل البنوك والإشراف على أدائها. كما يهدف البنك المركزي المصري ( فى خطته لعام 2009 – 2013 بالتعاون مع المعهد المصرفي المصري ) إلى تشجيع البنوك على زيادة حجم تعاملاتها مع الشركات والمؤسسات الصغيرة والمتوسطة ، ونتيجة لذلك ؛ فإنه منذ بدايات عام 2010 قامت العديد من البنوك بإنشاء إدارة متخصصة للتعامل مع عمئها من الشركات الصغيرة والمتوسطة وتُعرف بـ " وحدة / إدارة خدمة الشركات الصغيرة والمتوسطة " أو " وحدة / إدارة خدمة الإستثمارات والمؤسسات المتوسطة (Mid Cap Unit) ". ويقوم بالتعامل مع عملاء هذه الإدارات من الشركات الصغيرة والمتوسطة موظفون متخصصون في التعامل مع هذا القطاع وتفهم إحتياجاتهم، ومدربون للتعامل مع عملاء هذا القطاع وتفهم المشاكل والعقبات التي تواجههم وكيفية معالجتها.

وتشير التوقعات إلى أن هذه الإدارات سوف تخضع لمعايير مختلفة بشأن عملية إتخاذ القرار والتقييم المتعلقة بالموافقة على منح القرض. لذا، يتعين على أي من الشركات الصغيرة والمتوسطة عند تقدمها بطلب قرض أو تسهيل إئتماني التوجه مباشرة إلى إدارة خدمة الشركات الصغيرة والمتوسطة في البنك الذي تختاره.