هذا القطاع يضم أنواع عديدة من مؤسسات التمويل مثل شركات التأمين والرهن العقاري ولكننا نعرض هنا فقط لمؤسسات التمويل التي تقدم تمويل على شكل مشاركة في رأس المال أو قروض للشركات الصغيرة والمتوسطة.

1- شركات التخصيم (Factoring Companies)

بدأ نشاط التخصيم مؤخراً في السوق المصرية، وتوجد حالياً شركتان فقط للتخصيم في جمهورية مصر العربية، ولكن من المتوقع أن يزيد عدد هذه الشركات في السنوات القليلة القادمة. تقوم شركات التخصيم بتمويل الإحتياجات التشغيلية للشركات بتقديم خدماتها للشركة البائعة (تخصيم المقبوضات) بما يمكن الشركة (البائعة) أن تبيع حسابات المقبوضات أو فواتير عملائها (المشترين) والأوراق التجارية لشركة التخصيم، حيث يقوم المخصم بتقديم خدمات أساسية وهى التمويل الفورى (في شكل دفعة مقدمة تصل إلى 90% من قيمة الفاتورة) بما يمكن الشركة توفير سيولة يمكن ضخها في الشركة والضمان (حيث يضمن المخصم سداد الفاتورة فى حالة تعثر المشترى أو تأخره عن السداد) والتحصيل (حيث يقوم المخصم بتحصيل الفواتير من المشترين عند إستحقاقها وذلك مقابل رسوم).

تختلف خدمة تخصيم المقبوضات عن القرض المصرفي في ثلاثة أوجه رئيسية:

- أولاً: أن شركة التخصيم تركز الإهتمام على قيمة وجودة المقبوضات أكثر من الملاءة المالية للشركة.

- ثانيا ً: أن التخصيم ليس قرضاً بل هو شراء للأصول المالية للشركة.

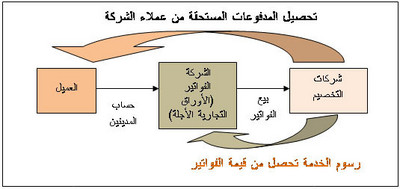

- ثالثاً: يتضمن القرض المصرفي طرفين بينما تتضمن خدمة التخصيم ثلاثة أطراف، ويبين الشكل التالي كيفية عمل شركات التخصيم.

منهج عمل شركات التخصيم

2- شركات التأجير التمويلي

تعد شركات التأجير التمويلي حديثة العهد نسبياً في السوق المصرية، ولكنها أكثر إنتشاراً من شركات التخصيم. وتوجد العديد من شركات التأجير التمويلي في مصر حيث شهد هذا القطاع تطوراً ملحوظاً في نطاق الخدمات التي يقدمها، وذلك كمؤشر لزيادة الطلب على هذه الخدمة المالية في الوقت الحالي والمستقبلي.

يعد التأجير التمويلي أقل تعقيداً في متطلباته من القروض المصرفية ويستغرق وقتاً أقل في الحصول عليه. وتقدم الشركات العاملة في المجال مجموعة كبيرة من المنتجات والخدمات ، مثل تمويل الموردين والإيجار التمويلي المباشرة، وتمويل المنشآت الصغيرة والمتوسطة، والتمويل المركب، ويمكن وصف عمل شركة التأجير التمويلي كالآتى:

تقوم شركة التأجير التمويلي (المؤجر) بشراء الأصل الذى تختاره شركتك (المستأجر) ويقوم (المؤجر) بإيجار الأصول لك (المستأجر) لفترة محددة عادة ما تتراوح ما بين عام وخمسة أعوام (قد تصل إلى سبعة أعوام في حالة إيجار العقارات). ويقوم المستأجر بدفع الإيجار كما هو متفق عليه في عقد الإيجار (شهرياً ، ربع سنوياً، أو نصف سنوياً). كما يمكن أن يكون الإيجار المدفوع ثابتاً أو متغيراً ، ويمكن أن يُدفع بالجنيه المصري أو بالعملة الأجنبية طبقاً للعقد والإتفاق الموقع مع شركة التأجير التمويلي. وفي نهاية عقد الإيجار يكون للمستأجر خيار شراء الأجهزة بالقيمة المتبقية للأصل والتي عادة ما يتفق عليها في العقد. وبهذا يمنح التأجير التمويلي الشركة ميزة تفادى صرف مبالغ نقدية كبيرة دفعة واحدة عند شراء الأصل ، بحيث يمكن شراء الأصل مقابل أقساط صغيرة (إيجارات) على مدى عدة سنوات يتم الإتفاق عليها مع شركة التأجير التمويلي، ويتم إدراج هذه الأقساط كـ " تكلفة " في القوائم المالية للشركة.

3- سوق الأوراق المالية

تعد البورصة المصرية سوق الأوراق المالية الوحيدة في جمهورية مصر العربية ، ويمثل سوق الأوراق المالية منظومة تُمكن الشركة من الحصول على تمويل بالإقتراض عن طريق إصدار سندات أو زيادة رأس المال عن طريق إصدار أسهم . ويُشار إلى الشركات في حالة قيدها في سوق المال بالشركات المقيدة . ولقد تم تأسيس بورصة النيل فى أكتوبر 2007 كسوق لقيد الشركات الصغيرة والمتوسطة التى يتراوح رأسمالها ما بين 500 ألف جنيه و 25 مليون جنيه مصري.

وقد أُنشئت بورصة النيل بهدف تشجيع الشركات الصغيرة والمتوسطة سريعة النمو. بما فيها الشركات العائلية من مختلفة القطاعات على القيد في البورصة. مما يعطيها مزايا القيد مثل إمكانية زيادة رأس المال وزيادة القيمة السوقية للشركة نتيجة العرض والطلب على أسهمها، وقد تم قيد أول شركة في بورصة النيل في يونيه 2008.

لتسهيل القيد في بورصة النيل، تم وضع متطلبات وإجراءات القيد على نحوٍ أبسط من متطلبات وإجراءات القيد في البورصة الرئيسية. بالإضافة إلى ذلك، حددت بورصة النيل قائمة الرعاة المعتمدين المسجلين لديها بهدف مساعدة الشركات الصغيرة والمتوسطة، فى الإعداد للقيد في البورصة وتسويق الطرح.

فيما يلى أهم مهام الرعاة كما حددتها بورصة النيل على موقعها الإلكترونى:

- تقديم النصح والدعم للشركة المتقدمة بشأن مسئولياتها خلال عملية التقدم للقيد بالبورصة بالإضافة إلى مسئولياتها في الحفاظ على مكانتها كشركة مقيدة بمجرد قيدها ببورصة النيل.

- مساعدة الشركات المقيدة على الوفاء بالتزامات الإفصاح المشروطة للقيد.

- تُبلغ الهيئة العامة للرقابة المالية في حالة عدم إلتزام الشركة بالقواعد واللوائح الخاصة بالبورصة.

- مساعدة الشركة في طرح أسهمها للإكتتاب العام الأول.

- تظل إلتزامات ومسئوليات الرعاة سارية لمدة عامين من تاريخ قيد الشركة بالبورصة.

4- صناديق الإستثمار المباشر

يعد صندوق الإستثمار المباشر وعاءً تساهم فيه مجموعة من الأفراد أو المؤسسات المالية أو الشركات ذات الملاءة المالية بغرض إستثماره في الشركات سريعة النمو عن طريق المشاركة في رأس المال، ويهدف الصندوق دائماً لتحقيق عائد مجزٍ لإستثماراته خلال سنوات محدودة من خلال زيادة قيمة الشركة التي إستثمر فيها. وغالباً ما يتخارج الصندوق من الشركة من خلال بيع حصته للملاك الأصليين أو ملاك جدد أو الجمهور في حالة قيد الشركة وتداولها بالبورصة، أو بيعها للإدارة والعاملين بالشركة. وخلال فترة الشراكة يشارك الصندوق عادة في إدارة الشركة وتقديم الدعم الإستثماري والفني لأصحاب الشركة ومديريها حتى يتم تعظيم قيمة الشركة من خلال النمو في نشاطها التجاري بما ينعكس على أدائها المالي ونتائج الأعمال.

هناك نوعان من صناديق الإستثمار المباشر في جمهورية مصر العربية هما : صناديق الإستثمار المباشر وصناديق رأس المال المخاطر.

يهتم صندوق الإستثمار المباشر عادة بشركات قائمة ولها سابقة أعمال أو عقود جار تنفيذها وذات أداء مالي جيد. ويوجد حالياً عدد من الصناديق العاملة في مصـر تركز على هذا النشاط المالي. وفي السنوات السابقة كانت معظم صناديق الإستثمار المباشر تركز إهتمامها على الشركات الكبرى ذات رؤوس الأموال الكبيرة والنشاطات الواسعة سواء كانت تلك الشركات قطاع عام تمت خصخصتها أو شركات خاصة ذات إحتمالات نمو كبيرة.

وفى ضوء الإهتمام بالشركات الصغيرة والمتوسطة ونظراً للنمو المتوقع لهذا القطاع؛ فإن العديد من الشركات المالكة لصناديق الإستثمار المباشر قامت بتكوين صناديق مخصصة للإستثمار في الشركات الصغيرة والمتوسطة ويقوم على إداراتها فريق متخصص في هذه النوعية من الإستثمارات مع وضع معايير إستثمار مختلفة لها. ومع ذلك ، فإن الإتجاه السائد حالياً هو أن معظم هذه الصناديق تهتم بالشركات المتوسطة. وتعتمد هذه الصناديق في تعريفها للشركة على حجم المبيعات السنوية للشركة على أن تتراوح بين 20 و 200 مليون جنيه مصري.

أما النوع الآخر من الصناديق فهو صناديق رأس المال المخاطر ، وهي صناديق تسعى للإستثمار في شركات جديدة ذات إحتمالات نجاح كبيرة، وتدعم هذه الصناديق أصحاب المشروعات ممن لديهم أفكار مبتكرة يمكن تسويقها بنجاح ويُطلق عليها " رأس المال المخاطر " ؛ لأنها تأخذ مخاطرة عالية بالإستثمار في شركات جديدة ليس لها تاريخ أو سابقة أعمال. ولا تتوفر هذه النوعية من الصناديق بكثرة في مصر، ولكن تقوم بعض الصناديق الخاصة لإستثمار المباشر بتمويل مشروعات جديدة.

تقوم صناديق الإستثمار المباشر بنوعيها بإختيار الشركات التي تنوي الإستثمار فيها بناءً على نشاط الشركة وفرص النمو والنجاح المتوقعة في السوق ، وذلك لإرتباط عائد إستثمار الصندوق بنتائج الشركة في المستقبل وعادة ما يتم الإتفاق بين صندوق الإستثمار والشركة المستهدفة بعد الكثير من المناقشات والمفاضات وذلك للإتفاق على الحصة التي سوف يحصل عليها الصندوق مقابل ضخ رؤوس أموال جديدة في الشركة. كما يقوم عادة الصندوق بإجراء تقييم شامل ونافٍ للجهالة للشركة قبل تقديم عرض الشراء.

عند التوصل إلى إتفاق مع الصندوق ، يجب تحويل الشركة إلى شركة مساهمة أو أن تكون الشركة في الأصل شركة مساهمة وذلك لتحديد الحصص. وعند دخول صندوق الإستثمار المباشر كشريك يعمل ممثلو الصندوق بالتعاون مع الأشخاص المعنيين بإدارة الشركة على تحديد فرص النمو وإمكانيات نجاح الشركة والعمل على تحقيق هذه النجاحات بصورة فعلية عن طريق التوسع في نشاط الشركة وتحقيق مبيعات أكبر. وينتج عن هذا النجاح ربحية أعلى للشركة تعود بالفائدة على كل من الملاك الأصليين للشركة وصندوق الإستثمار المباشر.

قد يختار الصندوق في مرحلة ما التخارج من الشركة عن طريق بيع حصته للملاك الأصليين أو قد يحدث العكس ويقرر المالك الأصلي بيع حصته للصندوق.