ما هو المطلوب حسب نوع مؤسسة التمويل

من المهم كما ذكرنا تحديد أكثر بدائل التمويل ملائمة لشركتك قبل التقدم إلى أي من مؤسسات التمويل بطلبك. هذا القسم يقدم بعض الإرشادات فيما يتعلق بالشروط والمستندات التي عادة ما يطلبها كل نوع من مؤسسات التمويل، والتي يجب أن يتم إعدادها قبل التقدم لأي من جهة تمويل، ومع ذلك فإننا نؤكد على أن قائمة المتطلبات التي سنذكرها هنا هي متطلبات عامة. فقد يكون لكل مؤسسة متطلبات مختلفة من هذه القائمة بناءً على إستراتيجيتها الداخلية، والمخاطر التي يمكن أن تقبلها، ومدى إهتمامها بالتعامل مع شركتك، ومن الأهمية بمكان أن تدرك أنك، كشركة بمثابة عميل لهذه الأنواع من المؤسسات، وبالتالي فأنت قادر على التنقل من ممول إلى آخر بناءً على العروض التي تقدم لك، فعلى سبيل المثال، إذا تقدمت بطلب إلى أحد البنوك للحصول على قرض، وإذا إفترضنا أن جميع مستنداتك كاملة، وأنك مؤهل للحصول على القرض، في هذه الحالة يمكنك التقدم لعدة بنوك من أجل الحصول على أفضل العروض ملائمة لشركتك، أي أكثر الشروط ملائمة لك ، والخلاصة أنك كعميل تملك مطلق الحرية في الإختيار.

إعتباراً من عام 2010 ستولي معظم هذه المؤسسات ، خاصة البنوك، إهتماماً خاصاً للمشروعات الصغيرة والمتوسطة كعملاء يتمتعون بالأولوية، نتيجة وجود إستراتيجية حكومية شاملة تدعمها الهيئات التنظيمية، هدفها تحسين فرص الحصول على التمويل، خاصة بالنسبة للمشروعات الصغيرة والمتوسطة، من أجل دفع عجلة النمو الإقتصادى، لذلك حتى ولو كانت هناك محاولات في السنوات القليلة الماضية، ولم تجد قبولاً لدى العديد من المؤسسات ، فقد تجد الوضع الآن أفضل حالاً خاصة، إذا أعددت مستندات على نحو أفضل.

المتطلبات العامة للبنوك لتقديم التمويل:

في الغالب تقدم البنوك التمويل بالإقتراض على هيئة تسهيلات بالسحب على المكشوف أو إعتمادات مستندية أو خطابات ضمان (قصير الأجل، وطويل الأجل) أو قروض (طويلة الأجل). وتطلب العديد من البنوك قائمة من المستندات ينبغي تقديمها مع طلبك للحصول على تسهيلات. في كل الأحوال يجب أن تكون هذه المستندات كاملة وحديثة ودقيقة.

لدى البنوك إستراتيجيات متنوعة، ومستويات متفاوتة لقبول المخاطر. لذلك فالخطوة الأولى هي التقدم إلي البنك بملف كامل. وتعتمد الإستجابة على إستراتيجية البنك. ويحق لك كعميل الحصول على إيضاحات لأسباب الرفض، حتى يمكن أن تنجح جهودك في المستقبل. هذا النوع من المناقشات سوف يعطي للقطاع المصرفي صورة أكثر وضوحاً عن شركتك، كما سيوضح لمؤسسات التمويل أنك عميل واع بحقوقك، وبكيفية عمل النظام المالي.

تستفيد مؤسسات التمويل من إدخال نظام التصنيف الإئتماني في مصر، أي تتبع سجل الديون للأفراد أو الشركات. حيث يمكنها من خلال هذا النظام إتخاذ قرار سليم قبل الشركات أو الإستثمار فيها. ويقوم كل بنك أو مؤسسة تمويل بإجراء إستعلام عن التاريخ الإئتماني للمتقدمين كأفراد، حتى لو تقدمت بطلب قرض لشركتك، من أجل متابعة أدائك في تعاملات القروض السابقة والمشاكل التي واجهتك.

في عام 2007 بدأت الشركة المصرية للإستعلام الإئتماني (iScore) في العمل كأول مكتب إئتماني في مصر، لتقدم خدمات للبنوك ومؤسسات التمويل أخرى تتعلق بتحديد السجل الإئتماني (Credit Scoring) والتصنيف الإئتماني (Credit Rating) للأفراد والشركات بموجب الحصول على تفويض من العميل بذلك. فلكل شخص تاريخه الإئتماني مسجلاً على قواعد بيانات لدى البنك المركزي المصري والمكتب الإئتماني، فأي فرد له تعاملات مالية سابقة مع القطاع المصرفي سيكون له سجلاً بالتعاملات السابقة مع القطاع المالي (على سبيل المثال، مدى الإنتظام في دفع أقساط بطاقة الإئتمان، أو في سداد القروض الشخصية). وهذا السجل له طابع السرية تحتفظ به شركة الإستعلام الإئتماني، وتقدمه إلى مؤسسات التمويل فقط في حالة تصريحك لها بذلك.

وفي حالة التقدم للحصول على قرض، يقوم كل بنك أو مؤسسة تمويل بالإستعلام عن التاريخ والسجل الإئتماني للأفراد، حتى يمكنها تتبع الأداء في التعاملات الإئتمانية السابقة ومعرفة المشاكل التي واجهتها الشركة. وجدير بالذكر أن أية مشاكل سابقة تعرض لها الشخص في تعامله مع القطاع المصرفي ، سواء كانت تتعلق بقرض شخصي أو بطاقة الإئتمان، قد تؤثر على تصنيف الشركة الإئتماني، وتحديد الملاءة المالية للشركة عندما تتقدم بطلب للحصول على قرض. وهذا قد يقلل من فرص الحصول على موافقة البنك أو مؤسسة التمويل. لذا يتعين عليك دائماً القيام بسداد المبالغ والأقساط المستحقة عليك بإنتظام، وسداد أي قروض أو تسهيلات أخرى عن شخصك أو شركتك.

التحضير للتقدم إلى البنوك

عادة ما تتعامل شركتك مع بنك ما من خلال أنشطة أعمالك اليومية ، وتحتفظ لديه بحسابات الشركة، وهذا البنك يجب أن يكون هو الإختيار الأول في حالة التقدم بطلب للحصول على قرض أو أى نوع آخر من التسهيلات الإئتمانية، مثل إعتماد مستندي أو خطاب ضمان، فأنت عميلهم ومن المنطقي أن يكون ذلك البنك راغباً في توسيع نطاق خدماته لك، والتركيز هنا على الشركة وليس على صاحب الشركة. كما يجب أن يكون الطلب الخاص بالحصول على قرض للشركة وأعمالها منفصلاً تماماً عن حساباتك المصرفية الشخصية، أو طلب آخر للحصول على قرض شخصي، حتى ولو كان سيتم إنفاقه على الشركة. (إقرأ التفاصيل لاحقاً في آخر القسم الرابع).

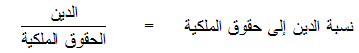

تقوم مؤسسات التمويل بتقييم المشروعات بطرق مختلفة، وتتابع الأداء من خلال الحسابات المالية، وفيما يلي بعض المؤشرات المالية التي تقوم البنوك بالنظر إليها لتحديد قدرة العميل المالية:

من ناحية أخرى، إذا لم يكن لديك أي تعاملات منتظمة في الوقت الحالي مع أي بنك، وتريد أن تبدأ بالتقدم بطلب قرض يتعين إتباع الخطوات التالية:

- الإستعلام من الأصدقاء أو الزملاء الذين يعملون في نفس القطاع عن البنوك التي تتعامل مع أنشطة هذا القطاع، ويمكن أيضاً الوصول إلى هذه المعلومة بطلب شيك منهم بدلاً من الحصول على سداد نقدي.

- الإستعلام عن الشروط والقواعد الخاصة بالقروض ، مثل المدة ( أى عدد سنوات السداد ) ومعدلات سعر الفائدة.

- القيام بزيارة الموقع الإلكتروني للبنك، ومعرفة ما إذا كان لديه إدارة أو أفرع محددة مخصصة لخدمة المشروعات الصغيرة والمتوسطة.

- التعرف على أنواع التسهيلات المقدمة ( أنواع القروض والخدمات الأخرى ) للمشروعات الصغيرة والمتوسطة. إذا لم تكن تلك المعلومات متوفرة على الموقع الإلكتروني فعليك زيارة مكتب خدمة العملاء في ذلك البنك.

بمجرد القيام بجمع بعض المعلومات عن البنك الذي تسعى للتقدم بطلب الحصول على قرض يتعين عليك التحدث إلى موظف مسئول داخل الإدارة الختصة بالمشروعات الصغيرة والمتوسطة والإستفسار منه عن المتطلبات والأوراق التي يطلبها البنك.

قائمة بالمستندات المطلوبة:

تعتبر القائمة التالية متطلبات عامة، وقد يطلب أي بنك بنوداً إضافية أو مستندات مفصلة وفقاً للنظام الداخلي للبنك ورؤيته لشركتك.

- سجل تجاري بمعلومات كاملة دقيقة وحديثة عن الشركة (لا يتجاوز تاريخ إصداره الثلاثة أشهر).

- معلومات حديثة عن طريق الإتصال بالشركة ، مثل العنوان، وأرقام التليفون والفاكس، والأشخاص المسئولين عن الإتصال.

- قرارات الجمعية العمومية، في حالة الشركات المساهمة العامة التي تعقد جمعيات عمومية.

- السجل الضريبي أو البطاقة الضريبية.

- إيصال سداد التأمينات الإجتماعية (المدفوعة).

- بطاقات إثبات الشخصية لمالكي الشركة.

- شهادة من مراقب الحسابات المعتمد للتحقق من إنتظام السداد لكافة الضرائب المستحقة وأقساط التأمينات الإجتماعية.

- ثلاث قوائم مالية عن السنوات الثلاث السابقة ، وتطلب العديد من البنوك أن تكون القوائم المالية قد تم إعدادها ومراجعتها بواسطة مراقب حسابات معتمد من قبل البنك المركزي المصري ومسجل لديه.

- دراسة جدوى للمشروع المقترح، أو خطة التوسع,

- خطة عمل (تغطي فترة لا تقل عن عام) للأعمال الجديدة.

- السيرة الذاتية للعاملين في الإدارة، تفيد الخبرة ذات الصلة بنشاط شركتك.

- نموذج طلب قرض، بتفاصيل صحيحة ودقيقة.

- تفويض بالإستعلام عن شركتك للشركة المصرية للإستعلام الإئتماني والبنك المركزي المصري.

- إقرار المعاملات المصرفية.