يمكن الحكم على الكفاءة الاقتصادية للمشروع ( تغطية التكاليف وتحقيق عائد اقتصادي ملائم ) من خلال عدد من المعايير التى تعتمد على مقارنة التدفقات المالية الداخلة إلى المشروع (التكاليف) بتلك التدفقات المالية الخارجة من المشروع (المنافع).

تدفقات مالية

والغرض حساب تلك المقاييس ليس فقط للتعرف على ربحية المشاريع المختلفة ولكن تستخدم كذلك في ترتيب المشروعات لاختيار أفضل. وتصنف المقاييس المستخدمة لتقييم مشروعات الإنتاج الحيواني إلى مجموعتين رئيسيتين هما:

( أ ) المقاييس غير المخصومة:

وهي المقاييس التى لا تأخذ فغي الاعتبار عند حسابنا القيمة الزمنية النقود. وتتميز هذه المقاييس بالسهولة والشرعة في حسابها. لذا يتم اللجؤ إلهيا في مرحلة دراسات الجدوى الأولية لاختيار أفضل المشروعات المطروحة وذلك تمهيدا لإجراء دراسات الجدوى النهائية عليها.

ومن هذه المقاييس ما يلي:

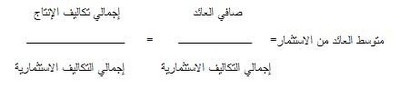

- متوسط العائد من الاستثمار

- متوسط العائد السنوي من الاستثمار

- فترة الاسترداد

(ب) المقاييس المخصومة:

في هذه المقاييس يتم أخذ القيمة الزمنية للنقود في الاعتبار، حيث يتم تخفيض التدفقات النقدية الداخلة والخارجة المستقبلية إلى ما يوازي قيمتها في الوقت الحاضر، وذلك باستخدام معدل خصم يعكس تكلفة الفرصة البديلة المتاحة لاستثمار رأس المال في المجتمع.

وهنا كثلاثة مقاييس رئيسية تستخدم في تقييم المشروعات وهي:

- القيمة الحالية الصافية

- نسبة المنافع إلى التكاليف

- معدل العائد الداخلي

وفيما يلى سيتم التحدث على كل مقياس من المقاييس غير المخصومة وكذلك المخصومة بشئ من التفصيل.

(أ) المقاييس غير المخصومة:

1- متوسط العائد من الاستثمار:

مثال:

لديك ثلاث مشروعات استثمارية بتكاليف استثمارية متساوية مقدراها 10.000جنيه مصري وكان صافي العائد في الأربع سنوات الأولى من التشغيل كما هو موضح في الجدول التالي. قارن بين ه1ه المشاريع الثلاث باستخدام متوسطك العائد من الاستثمار وحدد أفض لهذه المشاريع الثلاثة.

من هذا يتضح أن المشروع ( ج ) هو أفضل الثلاث مشاريع , ومن عيوب هذا المقياس ما يلي:

- لا يأخذ القيمة الزمنية للنقود في الحسبان.

- لا يأخذ في الحسبان طولا لفترة الزمنية التى تحقق خلالها صافي العائد.

- متوسط العائد السنوي من الاستثمار:

عدد الوحدة من رأس المال المستثمر

متوسط العائد السنوي = ــــــــــــــــــــ

عدد السنوات التى تحقق فيها هذا العائد

من هذا يتضح أن المشروع ( أ) هو أفضل الثلاث مشاريع يليه المشروع (ج) ثم المشروع ( ب)، ومن عيوب هذا المقياس ما يلي:

- لا يأخذ القيمة الزمنية للنقود في الحسبان.

- تحيزه للمشاريع قصيرة الأجل.

- فترة الاسترداد:

وهي عبارة عن عدد السنوات التى يتم خلالها استرداد التكاليف الاستثمارية للمشروع من صافي العائد المتحقق. وهناك حالتين الحساب فترة الاسترداد وهما:

1- في حالة تساوي صافي التدفقات السنوية:

إجمالي التكاليف الاستثمارية

فترة الاسترداد = ـــــــــــــــــ

صافي التدفق النقدي للسنة التالية

وطبقا لهذا المقاييس يعتبر المشروعان ( أ، ج ) في المرتبة الأولى حيث يسترد كل منهم التكاليف الاستثمارية في عامين.

( ب) المقاييس المخصومة:

1- القيمة الحالية الصافية

لإيجاد القيمة الحالية لابد من حساب قيمة معامل الخصم، ثم يتم ضربها في جملة التكاليف للسنة الأولى، الثانية، الثالثة، السنة الأخيرة، وكذلك نفس الوضع لجملة العوائد في السنة الأولى.. السنة الأخيرة. بعد ذلك يتم إيجاد إجمالي القيمة الحالية للتكاليف وكذلك إجمالي القيمة الحالية للعائد على مدى السنوات المشروع، ثم تستخدم المعادلة التالية:

القيمة الحالية الصافية = القيمة الحالية لجملة العائدات – القيمة الحالية لجملة التكاليف

مثال:

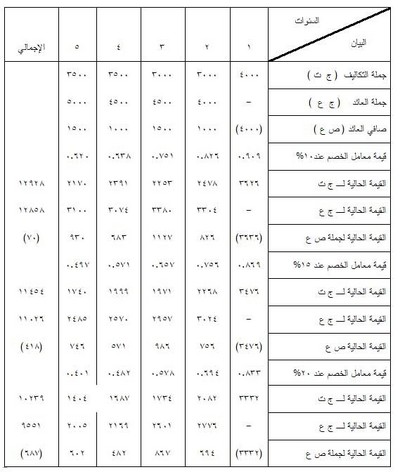

في مشروع لتسمين البتلو كانت مدة المشروع خمس سنوات وكان إجمالي التكاليف والعائدات خلال الخمس سنوات موضحة في الجدول التالي إحسب القيمة الحالية الصافية عند NPV) 10) و15و20%

الحل:

10% = 12858- 12928= -70اا

15% = 11036- 11454= - 418

20% = 9551 – 10239 = - 687

- وهذا يعني عند نسبة خصم 10% يحقق هذا المشروع قدرها 70جنيه وعند نسبة خصم 15% يحقق المشروع خسارة قدرها 418جنيه، وعند نسبة خصم 20% يحقق المشروع خسارة قدرها 687جنيه.

- يتم ترتيب المشروعات الموجبة في قيم NPVويتم تفضي المشروع صاحب أكبر قيمة موجبة.

2- نسبة المنافع إلى التكاليف

وتحسب هذه النسبة لكل نسبة على حدة من سنوات المشروع باستخدام المعادلة التالية:

إجمالي القيمة الحالية للتدفقات الداخلة ( المنافع )

نسبة المنافع للتكاليف = ـــــــــــــــــــــــــــــ

إجمالي القيمة الحالية للتدفقات الخارجة ( التكاليف )

- قيمة معامل الخصم X إجمالي التكاليف للسنة الأولى، للسنة الثانية....، للسنة الأخيرة.

- قيمة معاملا تخصم X إجمالي العائد للسنة الأولى، للسنة الثانية،...، للسنة الأخيرة.

- يتم إيجاد الإجمالي للخطوة ( 1) والخطوة ( 2).

- يتم تطبيق المعادلة السابقة لإيجاد نسبة المنافع للتكاليف لكل سنة على حدة.

مثال:

لديك مشروع لتسمين البتلو وكان جمالي التكاليف والعائد خلال خمس سنوات من المشروع ما هو موضح بالجدول السابق إحسب نسبة المنافع إلى التكاليف لهذا المشروع.

الحل:

12858

نسبة المنافع للتكاليف ( BCR) عند 10% = ــــــ = 0.99

12928

11036

نسبة المنافع للتكاليف ( BCR) عند 15% = ــــــ = 0.96

11454

9551

نسبة المنافع للتكاليف ( BCR) عند 20% = ـــــــ = 0.93

10239

من القيم الثلاثة الناتجة يتضح الآتي:

- إذا كانت BCR = 1 هذا يعني أن المشروع لا يحقق أي مكسب أو أي خسارة.

- إذا كانت BCR = < 1 هذا يعنى أن المشروع يحقق خسارة.

- إذا كانت BCR > 1 هذا يعني أ، المشروع يحقق مكسب.

وبالتالي يمكن ترتيب المشاريع المختلفة بناءا على قيم BCR من الأكبر للأصغر والمفاضلة بينهم.

ويمكن حساب هذا المقياس بطريقة أخرى هي:

مجموع القيمة الحالية لصافي العائدات الموجبة

مجموع القيمة الحالية لصافي العائدات الموجبة

BCR = ـــــــــــــــــــــــــ

مجموعة القيمة الحالية لصافي العائدات السالبة

3566

10% BCR = ـــــــ = 0.98

3636

3058

15% BCR = ــــــ = 0.88

3476

2645

20% BCR = ـــــــ = 0.79

3332

3- معدل العائد (IRR)

- ويعرف أنه سعر الخصم الذي يجعل القيمة الحالية الصافية مساوية للصفر، أو هو سعر الخصم الذي يكون عده نسبة العائد إلى التكلفة مساوية للواحد الصحيح. وهاذ يعنى أنه يمثل أقصى عائد يمكن تحقيقه على رأس المال المستثمر في المشروع خلال فترة حياته.

- وهاذ المقياس منم أكثر المقاييس استخداما في التقييم والتفضيل بين المشروعات وهذا يرجع إلى تمييزه في تقدير سعر الخصم ( معدل الفائدة ) الذي يحققه هذا المشروع.

ملحوظة:

سعر الخصم ( معدل الفائدة ) يمثل تكلفة الفرص البديلة المتاحة لاستثمار رأس المال في المجتمع.

يتم حساب قيمة IRRعن طريق التجربة والخطأ كما يلي:

1- يتم افتراض سعر خصم ( والذي نتوقع أ،ه يمثل عائد استثمار رأس المال في المشروع )، ويتم حساب القيمة الحالية الصافية عنده.

- إذا كانت القيمة الحالية الصافية=- صفر فهذا يعنى أن سعر الخصم الذي تم اختياره يمثل معدل العائد الداخلي للمشروع.

- إذا كانت القيمة الحالية الصافية موجبة فهذا يعني أن المشروع يحقق نسبة عائد أكبر من سعر الخصم الذي تم اختياره ن ولذا يتم اختيار سعر الخصم أكبر من السعر السابق حتى تقترب القيمة الحالية الصافية من الصفر ويتم تكرار الخطوة ( 12) حتى يتم الحصول على أقل قيمة حالية صافية سالبة بحيث يكون الفرق بين سعري الخصم لا يزيد عن 5%.

- إذا كانت القيمة الحالية الصافية موجبة فهذا يعني أن المشروع يحقق نسبة عائد أقل من سعر الخصم الذي تم اختياره ن ولذ ا يتم اختيار سعر خصم أقل من السعر السابق حتى تقترب القيمة الحالية الصافية من الصفر ويتم تكرار الخطوة ( 1) حتى يتم الحصول على أول قيمة حالية صافي موجبة بحيث أيضا بين الفرق بين سعري الخص ملا يزيد عن 5%.

2- يتم حساب معدل العائد الداخلي من المعادلة التالية:

حيث ق ح ص = القيمة الحالية الصافية

مثال: إذا كانت القيمة الحالية عند سعر الخصم 15% هي 1121والقيمة الحالية الصافية عند سعر الخصم 20% هي 339وعند سعر الخصم 25% كانت – 120إحسب معدل العائد الداخلي لهذا المشروع.

339

معدل العائد الداخلي = 20+5 (ــــــــــ)

339 - (-120)

339

=20+5 ( ــــــــــ)

459

= 20+5 ( 0.74) = 23.7%

ويتم المقارنة بين المشروعات وبعضها عن طريق هذا المقياس فيتم اختيار المشروع صاحب أكبر قيمة المعدل العائد الداخلي حيثي مثل ذلك زيادة المقدرة الربحية للمشروع.